Meteo Mercati: inflazione e geopolitica pesano sull’umore dei listini

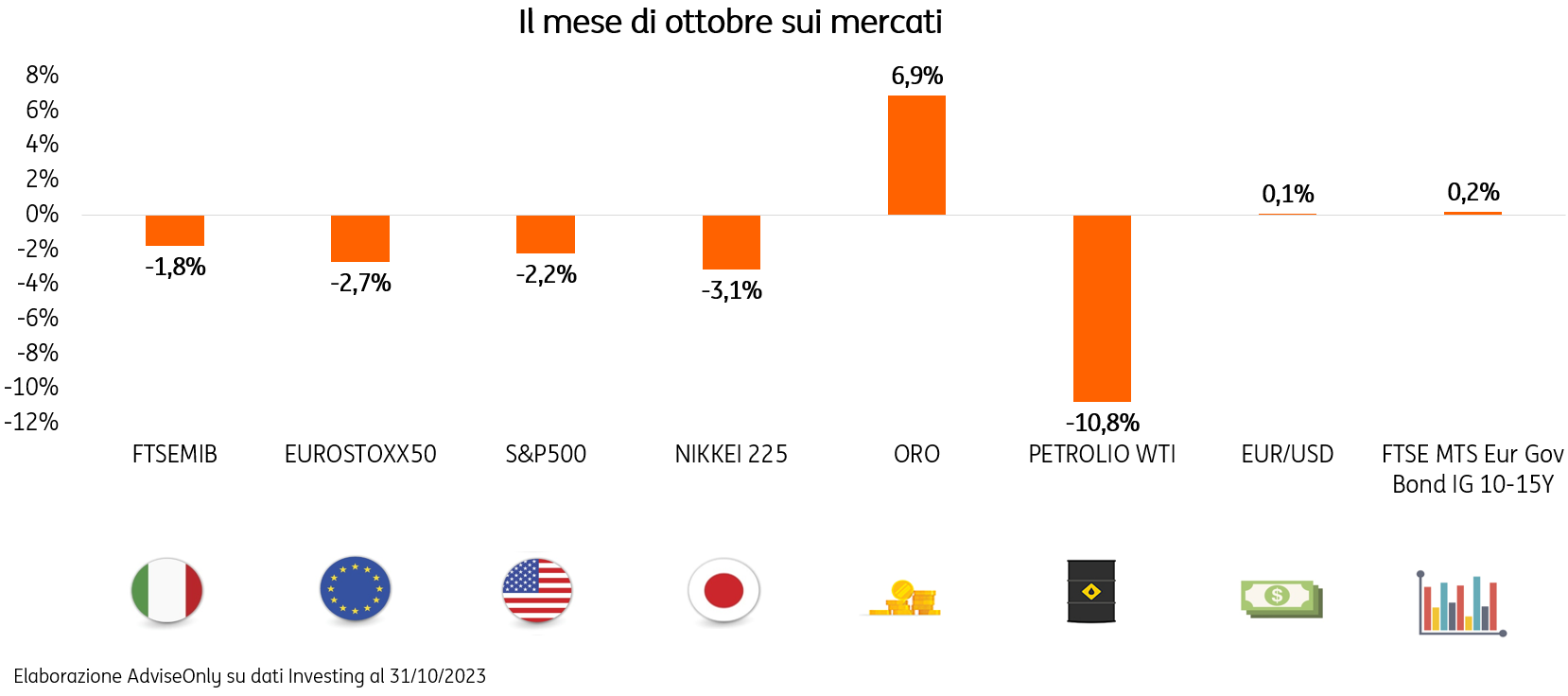

A ottobre l’apertura di un nuovo conflitto in Medio Oriente spinge gli investitori verso i beni rifugio, mentre restano le preoccupazioni legate all’inflazione e alla tenuta dell’economia

Il mese di ottobre ha portato con sé nuove e importanti complicazioni sul fronte geopolitico. Sabato 7 ottobre, infatti, il braccio armato di Hamas ha lanciato un massiccio attacco contro Israele, che ha prontamente risposto con la stessa moneta. Il primo ministro israeliano, Benjamin Netanyahu, ha subito ammesso che le tensioni non cesseranno a breve. Si apre dunque un altro fronte di conflitto, oltre a quello russo-ucraino, ancora in corso.

L’Incertezza in Medio Oriente

Al di là dell’enorme tragedia a livello umanitario, i mercati hanno inizialmente reagito in modo tutto sommato composto alla notizia del conflitto che, almeno finora, è rimasto confinato a livello locale. Ma la reazione di Israele – che sta preparando l'invasione via terra della Striscia di Gaza – potrebbe innescare un allargamento della crisi ad altri Paesi: questo timore ha, come spesso succede in condizioni di incertezza, spinto gli investitori verso i cosiddetti “beni rifugio”: titoli di Stato, oro e petrolio. L’azionario invece – che nella prima settimana di conflitto è riuscito a non registrare grandi variazioni - inizia a risentire del clima di incertezza.

Inflazione e crescita, un equilibrio difficile

Va detto che non è solo la complessa situazione geopolitica a pesare sui mercati: sullo sfondo restano le preoccupazioni sull’andamento dell’inflazione e sulla tenuta dell’economia, al punto che eventuali dati positivi sulla crescita – come le vendita al dettaglio negli Stati Uniti a ottobre, che hanno registrato un aumento superiore alle aspettative – fanno crescere i dubbi in tema di inflazione: il timore è che simili dati spingano la Fed ad alzare ulteriormente i tassi di interesse.

Tanto più che il presidente della Fed, Jerome Powell, ha riconosciuto i progressi sull'inflazione, ma ha precisato che i prezzi restano troppo alti e che per questo non esclude, in futuro, altri rialzi dei tassi d'interesse, se l'economia dovesse rivelarsi troppo forte. Questi ulteriori rialzi non sono attesi nella riunione in agenda il 31 ottobre e 1 novembre ma, alla luce di queste parole, sono cresciute le chance che avvengano nell'ultimo meeting dell'anno a dicembre e, in generale, appare meno chiaro quale sarà il percorso sul lungo periodo. Intanto, il Pil degli Stati Uniti è aumentato del 4,9% su base annua nel terzo trimestre, rispetto al 2,1% del trimestre precedente e oltre le stime del 4,7%.

Quanto all’inflazione statunitense, gli ultimi dati non hanno rivelato sorprese: a settembre l’indice dei prezzi al consumo ha segnato un +3,7% su anno, in linea con il mese precedente. L’inflazione core invece, è scesa al 4,1% su anno dal +4,3% di agosto. Deludente, infine, il dato sui prezzi alla produzione, salito del 2,2% su base annua dal +2% del mese precedente, per effetto degli incrementi dei prezzi energetici cui abbiamo assistito nei mesi scorsi, anche se si conferma la discesa del prezzo del petrolio in atto dallo scorso anno.

Rendimenti obbligazionari in aumento

Tra gli effetti dell’approccio di Powell va citato anche il forte rialzo dei rendimenti dei titoli di Stato. Lunedì 23 ottobre, infatti, il rendimento del Treasury decennale statunitense ha superato la soglia del 5% per la prima volta dal 2007 – ma in realtà i rendimenti hanno segnato forti aumenti su tutta la curva delle scadenze - sulla scia delle aspettative di tassi d'interesse “higher for longer” e anche in risposta al crescente deficit statunitense, che spingerà più in alto l'offerta di obbligazioni pubbliche nel lungo termine.

La Bce non tocca i tassi dopo 10 aumenti consecutivi

Anche in Europa prosegue il calo del tasso di inflazione. Alla riunione del 26 ottobre, dopo dieci rialzi consecutivi iniziati nel luglio del 2022, la Bce ha lasciato per la prima volta i tassi invariati al 4,50. Pur prevedendo che l'inflazione resterà elevata a lungo, la Banca centrale europea ha infatti registrato "un netto calo a settembre" mentre il trend dei prezzi di fondo "ha continuato a diminuire".

Del resto, la numero uno dell’Eurotower ha più volte sottolineato che, nonostante il raffreddamento dei prezzi al consumo, i tassi resteranno "all'attuale livello o al di sopra" per "un lungo periodo di tempo". Insomma, anche se il ritmo di crescita dei prezzi al consumo è notevolmente rallentato (+4,3% su base annua a settembre), resta comunque "indesiderabilmente alto". E il conflitto in Medio Oriente, che ha riacceso la tensione sul costo dell'energia, non contribuisce ad una accelerazione del rally al ribasso.

Su tutto questo si innesta la stagione delle trimestrali, da questa e dall’altra parte dell’Oceano: negli USA in particolare le grandi banche d’affari hanno riportato utili in crescita e anche i conti dei colossi tech sono complessivamente migliori delle attese.

E la Cina?

La Cina intanto è alle prese con deflazione e crescita economica inferiore agli obiettivi politici di Pechino. Tuttavia, il Prodotto Interno Lordo è aumentato del 4,9% nel periodo luglio-settembre rispetto all'anno precedente, secondo i dati pubblicati dall'Ufficio nazionale di statistica, in frenata dal +6,3% del secondo trimestre, ma meglio delle aspettative (+4,5%). Il risultato pone la Cina sulla via del raggiungimento di una crescita annuale del 5%, l’obiettivo del governo. Sheng Laiyun, il vice responsabile dell’ufficio di statistica, ha detto in una conferenza stampa che al Paese basta crescere del 4,4% per arrivare al target”. Sullo sfondo restano tuttavia le ombre gettate dall’immobiliare, con l’altro colosso, Country Garden, ufficialmente in default.

Manovra in arrivo

È approdata in Senato la Legge di Bilancio: tra le norme confermate ci sono il taglio del cuneo fiscale, l’incremento della cedolare secca dal 21% al 26% solo per la seconda casa, il taglio del canone Rai e delle pensioni con la conferma di Quota 103.

Bank of Japan al rialzo

La Banca centrale del Giappone ha optato per un aumento del rendimento dei titoli di stato a dieci anni oltre l'1%, nel tentativo di contrastare le pressioni inflazionistiche.

Dati macro in ordine sparso

La crescita economica dell'Eurozona nel terzo trimestre ha segnato una variazione negativa rispetto al trimestre precedente (-0,1%), mentre il dato anno su anno è pari a +0,1%.

In Italia invece, il Pil è rimasto invariato sia rispetto al trimestre precedente, sia rispetto al terzo trimestre del 2022, mentre la Germania ha visto una contrazione di -0,1% su trimestre e di -0,8% su anno.

Sul fronte dell’inflazione, a ottobre in dato relativo all’Eurozona è sceso al 2,9% dal 4,3% di settembre: è il miglior dato da luglio 2021 e supera le previsioni degli economisti. Anche in Italia a ottobre l'inflazione è scesa bruscamente: +1,8% su base annua, contro il +5,3% di settembre.