Carry trade, cos’è e come funziona

Carry Trade: prendere in prestito denaro in Paesi con bassi tassi d’interesse e investirlo in Paesi con tassi più alti

Non è certamente da poco che conviviamo con tassi di interesse bassi più o meno ovunque, e in alcune parti del mondo addirittura negativi. E ogni volta che le banche centrali, in questi anni, hanno fatto cenno alla volontà di riportarli su livelli normali, è successo qualcosa che le ha costrette alla marcia indietro. In questo inizio 2020, il principale evento avverso è rappresentato dalla diffusione dell’epidemia del nuovo coronavirus: la Federal Reserve ha operato un super taglio dei tassi, portandoli tra lo 0% e lo 0,25%, nell’intervento più incisivo dal 2008, la Bank of England li ha portati dallo 0,75% allo 0,25%, attese eventuali nuove mosse anche dalla Banca Centrale Europea dopo l’estensione del Quantitative Easing. In questo contesto super accomodante, può succedere di sentir parlare di carry trade. Di che cosa si tratta?

Che cos’è il carry trade?

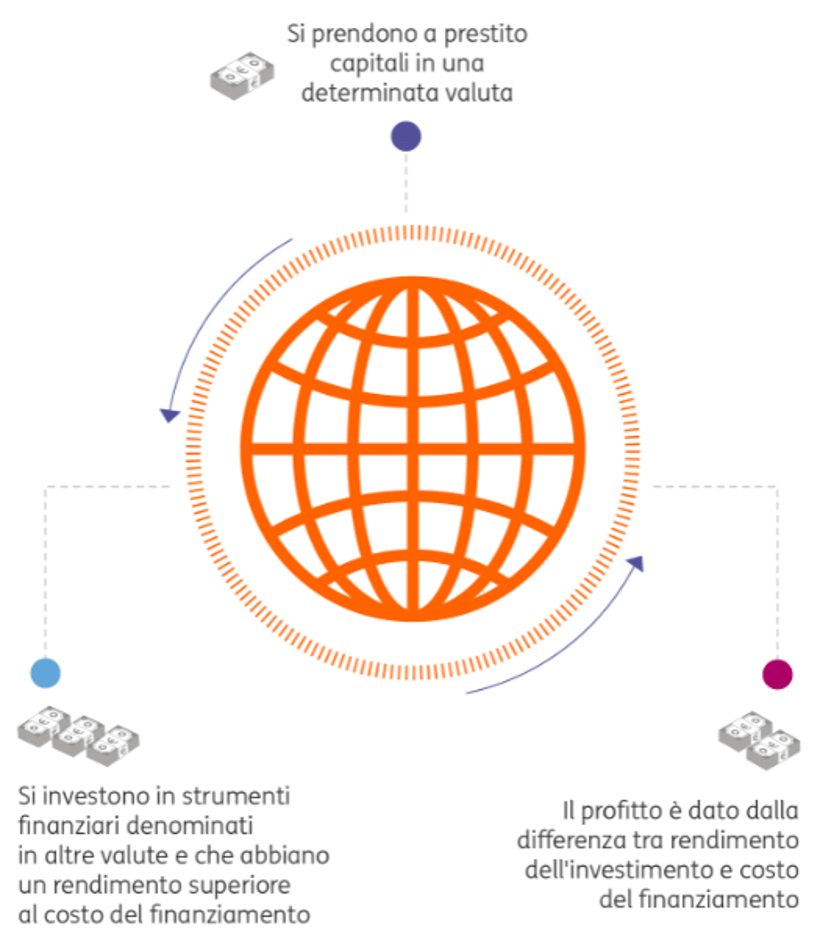

L’espressione indica una pratica “per pochi”, che consiste nel prendere in prestito denaro in Paesi caratterizzati da tassi di interesse bassi per poi investirlo in aree geografiche nelle quali i tassi sono più alti e in titoli che hanno un rendimento tale da permettere non solamente di ripagare il debito ma anche di incassare un guadagno.

Ma vediamo di capire meglio in che modo funziona questo tipo di operazione.

Il carry trade in parole semplici.

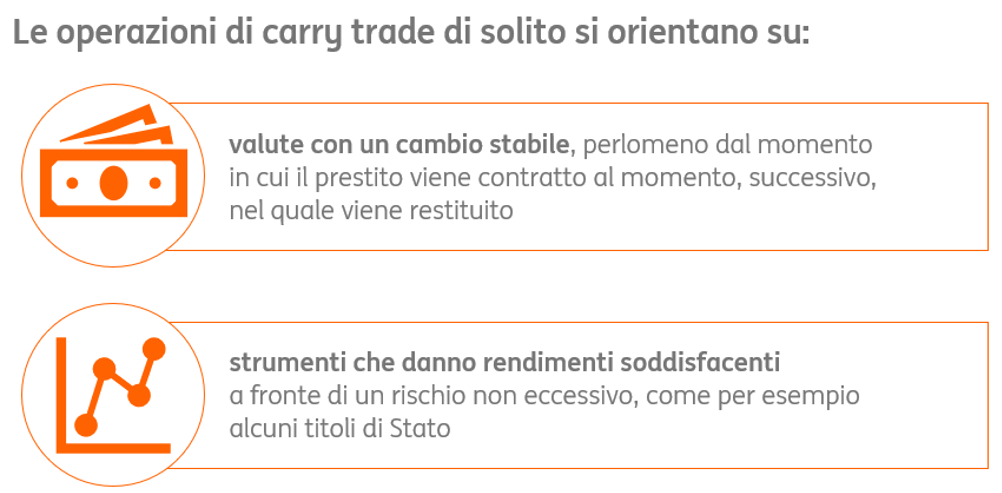

L’obiettivo delle operazioni di carry trade – che, lo ribadiamo, non sono per tutti – è appunto quello di guadagnare sulla differenza tra i tassi d’interesse delle diverse valute.

Mettiamo a fuoco questo meccanismo con un esempio abbastanza recente (anche se non recentissimo): un carry trade molto in voga nel primo decennio degli anni Duemila nell’ambiente dei fondi speculativi. Avvenne con le seguenti modalità: gli investitori si indebitarono sul mercato danese in virtù del basso tasso d’interesse ai tempi applicato ai prestiti in corone; adoperarono quindi quel denaro per investire in obbligazioni a breve termine denominate in dollari australiani, divisa che ai tempi era caratterizzata da tassi relativamente alti. Poterono così incassare la differenza fra il tasso d’interesse in dollari australiani, che era più alto, e quello in corone danesi, che invece era più basso.

Dal 2001 al 2007 questa strategia d’investimento è andata alla grande, malgrado il fatto che, in un mercato “ideale”, tali “anomalie” verrebbero cancellate da operazioni di arbitraggio che ne annullerebbero in poco tempo la convenienza. E invece certe volte durano, come capita anche ad altre “anomalie di mercato”. L’epilogo, anche per la storia del carry trade tra dollari australiani e corone danesi, è stato tra i più classici: un gran botto, consumatosi in un arco temporale brevissimo.

Il caso del Long Term Capital Management.

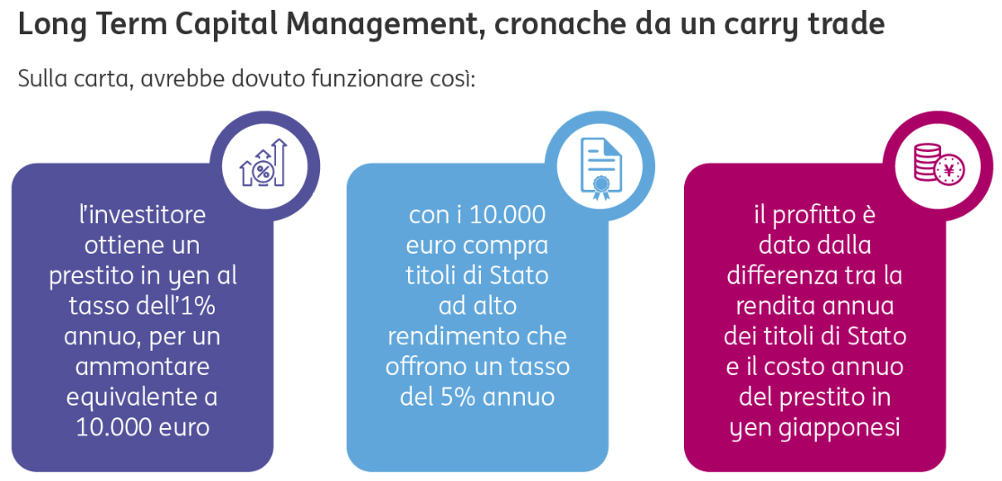

Un altro caso abbastanza noto nell’ambiente della finanza risale al 1998: il celebre hedge fund Long Term Capital Management crollò sotto il peso di una serie di carry trade dall’esito non brillantissimo, aventi per oggetto soprattutto l’acquisto di titoli di Stato ad alto rendimento – specialmente BTP italiani e Bonos spagnoli – finanziato con i bassi tassi d’interesse del mercato giapponese.

Tra parentesi: la crisi finanziaria che fece seguito al crac del Long Term Capital Management convinse l’allora governatore della Fed Alan Greenspan a immettere nel mercato grandi quantità di denaro. Fu così che ebbe origine la lunga era del “doping monetario” che, di fatto, va avanti ancora oggi.

Perché parliamo di carry trade?

Tutto ciò che abbiamo scritto può risultare utile a cogliere le implicazioni di quello che a volte si legge e si sente sui canali d’informazione e approfondimento più o meno specializzati. Certo, l’obiettivo non è quello di insegnare come fare carry trade direttamente, una scelta rischiosa – come visto – perfino per un super professionista.