Cos’è e cosa ci dice la curva dei rendimenti?

Normale, piatta o invertita: le forme che la curva dei rendimenti può assumere sono diverse e monitorate molto da vicino. Vediamo perché.

Prima di capire cos’è la curva dei rendimenti e a cosa serve, dobbiamo partire dalle basi, e cioè da che cos’è il rendimento. Il rendimento è, in poche parole, il guadagno annuale a fronte di un investimento. Nel caso delle obbligazioni, è dato essenzialmente dalle cedole periodiche (o dalla differenza tra il prezzo di sottoscrizione e quello di rimborso per le zero coupon).

Per calcolare il ritorno di un investimento in bond, gli investitori utilizzano spesso un parametro chiamato “rendimento a scadenza”. Si tratta di un valore che indica il guadagno complessivo che un risparmiatore totalizza detenendo il bond fino alla scadenza, inclusi i pagamenti degli interessi e l’eventuale aumento o riduzione del prezzo del titolo. È un parametro utile a confrontare un’obbligazione con un’altra.

Cos’è la curva dei rendimenti?

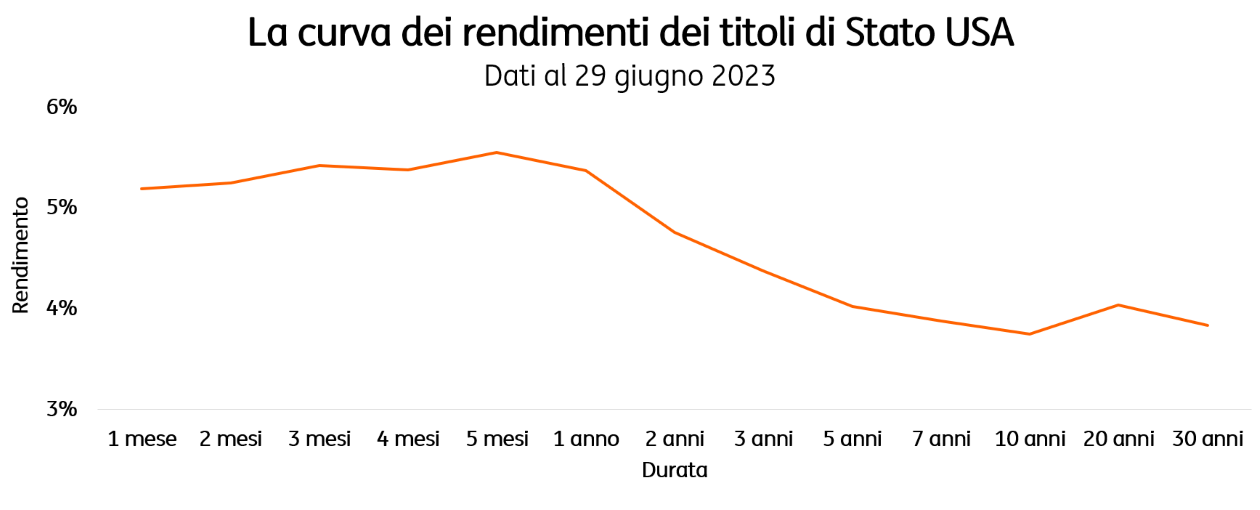

La curva dei rendimenti è, in sostanza, un grafico che illustra il rapporto tra rendimento alla scadenza e vita residua (ossia il periodo di tempo che manca alla scadenza) di un insieme di obbligazioni appartenenti alla stessa “famiglia” (per esempio, i Treasury USA).

La curva dei rendimenti è utilizzata soprattutto per i titoli di Stato, in particolare quelli statunitensi, anche se naturalmente la si può ricavare per qualsiasi tipo di obbligazione. Quella dei bond USA è particolarmente significativa perché questi titoli presentano un rischio di credito tendenzialmente molto contenuto e coprono una gamma di scadenze molto ampia che va dai tre mesi ai 30 anni.

Il grafico della curva è costruito mettendo il rendimento sull’asse verticale e la durata su quello orizzontale, come vediamo qui di seguito.

Cosa ci dice la curva dei rendimenti?

La curva dei rendimenti è strettamente monitorata perché si ritiene che sia un buon indicatore del clima economico, in quanto esprime le aspettative del mercato in merito al futuro andamento dei tassi e, dunque, alle prospettive dell’economia stessa.

Come vedi nel grafico sopra, la curva ha una certa inclinazione: appare “sottosopra”, come puoi notare, e in gergo finanziario si dice che è invertita. La curva dei rendimenti classica, infatti, tende verso l’alto, salendo da sinistra verso destra, come nel grafico che trovi qui sotto.

Questa curva ci dice in sostanza che i rendimenti sono più alti per le obbligazioni con durata maggiore. È quel che accade normalmente: un prestito a lunga scadenza implica un maggior grado di rischio rispetto a uno che invece prevede un piano di rimborso a più corto raggio. Anche perché generalmente gli investitori chiedono rendimenti più alti sulle obbligazioni a lunga scadenza per compensare l’inflazione e i futuri aumenti dei tassi attesi.

Quando la curva si appiattisce

Una curva dei rendimenti piatta ci dice che l’economia e i tassi di interesse sono in un periodo di transizione. Il ciclo economico, insomma, sta cambiando, passando da una fase di crescita a una di rallentamento (e viceversa). Solitamente, la curva dei rendimenti assume questa particolare forma quando le banche centrali aumentano i tassi di interesse per raffreddare l’economia (e quindi l’inflazione). In questi casi, i tassi a breve crescono perché riflettono il rialzo del costo del denaro, mentre quelli a lungo termine, scontando aspettative di inflazione più moderate, scendono.

E quando scatta l’inversione della curva?

La curva dei rendimenti, in questo caso, tende verso il basso, il che significa che i rendimenti delle obbligazioni a scadenza più lunga sono inferiori di quelli dei bond a breve scadenza. È il campanello d’allarme più ascoltato da investitori e analisti: si ritiene, infatti, che le recessioni siano precedute da un’inversione della curva. Va detto però che nella storia non tutti gli episodi di inversione sono stati seguiti da una recessione.

Da cosa dipende l’inversione? Seguici con molta attenzione. L’inflazione sale. Gli operatori sanno che di riflesso le banche centrali alzeranno i tassi. I rendimenti obbligazionari delle scadenze più brevi si adegueranno, muovendosi verso l’alto. Quelli delle scadenze più lunghe rimarranno stabili. La curva si appiattisce e inizia pian piano a invertirsi. Sta per arrivare una recessione? Non lo sappiamo, ma intanto gli investitori acquistano bond a lunga scadenza perché ritenuti più sicuri. I rendimenti di questi ultimi scendono e, a fronte della risalita delle scadenze più brevi, tutto ciò genera l’inversione della curva che ancora oggi vediamo sui Treasury USA (ma anche, per dire, sui Bund tedeschi).

È il sintomo di una recessione imminente? Non è detto. È sicuramente il sintomo di una fase sfidante, per quanto non priva di spunti di interesse. Per avere qualche chance di coglierli proficuamente e senza giungere frettolosamente a chissà quali conclusioni, non ti resta che parlare con il tuo consulente finanziario.