Pianificare il futuro: attenzione all'autoefficacia

Gli italiani sono preoccupati per il futuro ma pianificano poco. Oltre all’ansia, c’è anche l’autoefficacia che rema contro: ecco cos’è (e come uscire dal loop).

C’è una caratteristica che accomuna la formica dell’arcinota fiaba di Esopo a Jimmy, il porcellino più avveduto del popolarissimo trio: entrambi si organizzano e agiscono pensando in prospettiva. Non solo l’oggi, ma anche e soprattutto il domani: quando arriverà il freddo, quando arriverà il grande lupo cattivo. Entrambi pianificano, accumulando provviste per l’inverno o costruendo una solida casa in mattoni.

E se da una parte a tutti piace pensare di essere come la formica o come il maialino della casa in mattoni, dall’altra dobbiamo arrenderci all’evidenza: troppo spesso ci comportiamo come cicale o imitiamo, non volendo, Timmy e Tommy. In che modo? Semplicemente, non tenendo nel dovuto conto le esigenze finanziarie a lungo termine, sulle quali mette invece l’accento Consob nel Quaderno di Finanza dal titolo "Attitudine alla pianificazione finanziaria delle famiglie italiane".

“La pianificazione finanziaria è fondamentale per una corretta gestione delle finanze personali. Il benessere finanziario dipende anche dalla capacità di guardare oltre il breve termine e di considerare le esigenze finanziarie a lungo termine”.

Certo, il contesto è – come si dice – abbastanza sfidante. Vediamo perché.

Italiani poco lungimiranti sulla liquidità

Come ogni anno, il 31 ottobre si è celebrata la Giornata Mondiale del Risparmio. E come ogni anno, alla vigilia della manifestazione Acri ha presentato i risultati dell’indagine sugli italiani e il risparmio che da oltre vent’anni realizza insieme a Ipsos proprio per questa occasione. Il punto di partenza, per quanto riguarda la relazione tra risparmio e investimento, è la spirale inflazionistica e il decremento del potere d’acquisto, che certamente non incoraggiano gli italiani “a privilegiare un impiego del denaro diverso dall’accumulo”.

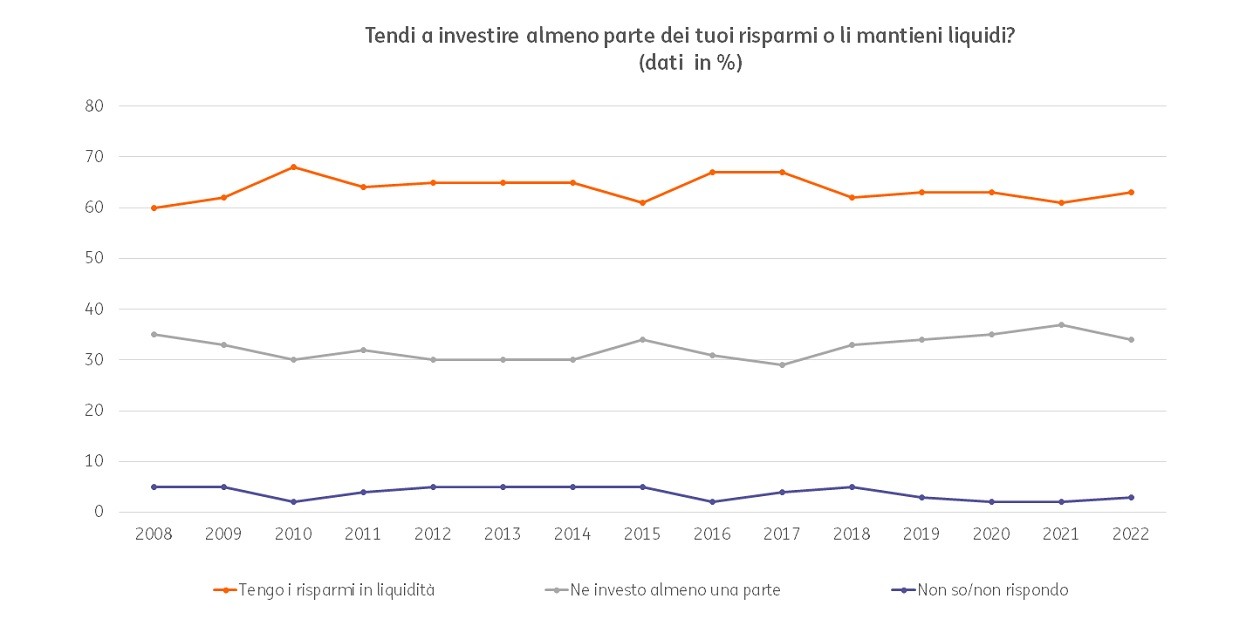

Cresce così la propensione verso la liquidità, che si attesta al 63% a fronte del 61% del 2021, in scia alla convinzione che è questa la miglior forma di protezione contro l’imprevisto. E d’altro canto il dato si mantiene costante fin dal 2001, anno d’inizio della rilevazione. Ma attenzione: è una visione poco lungimirante, in parte legata alla scarsa conoscenza dei giusti strumenti di investimento e protezione.

E sotto sotto gli italiani lo sanno, considerato che dall’ultima indagine Acri-Ipsos non emerge grande ottimismo sul futuro e che invece risulta decisamente aumentata la preoccupazione per la vita dopo il pensionamento. Tutti stati d’animo più che comprensibili. Ma superabili con una buona pianificazione finanziaria, che tenga conto dei bisogni d’investimento così come di quelli di protezione e di futura previdenza. Capita, però, che tra le nostre preoccupazioni e le possibili soluzioni s’interponga una serie di ostacoli di tipo emotivo-comportamentale.

I bias che ostacolano la pianificazione finanziaria

“Le nostre stime”, scrive Consob nel suo Quaderno, “suggeriscono un’associazione positiva tra l’attitudine alla pianificazione finanziaria e le conoscenze finanziarie, in linea con le aspettative e la letteratura empirica”. Poi, però, subentrano le caratteristiche personali. L’ansia, per esempio. “L’attitudine all’ansia finanziaria e, in particolare, la volontà di non pensare allo stato delle proprie finanze personali sono, come previsto, associati negativamente alla propensione alla pianificazione”. E questo si può anche capire. Ma oltre all’ansia, c’è una distorsione che forse si conosce poco e che rema decisamente contro: si chiama “autoefficacia”. Ecco come la definisce Consob.

“Percezione individuale della capacità personale di gestire i problemi finanziari, ovvero la percezione che non sarà difficile trovare una soluzione a un potenziale problema finanziario”.

Della serie: se e quando succederà, saprò certamente trovare una scappatoia brillantissima. Si tratta di una fiducia nelle proprie capacità che “potrebbe essere legata a migliori condizioni finanziarie e/o a un’eccessiva sicurezza”. Un’ipotesi che sembra trovare conferma nel fatto che:

- l’86% degli individui con reddito più elevato mostra livelli più alti di autoefficacia finanziaria;

- il 64% di quanti mostrano un’eccessiva fiducia in se stessi presenta un’autoefficacia finanziaria più elevata.

Dall’indagine Consob emerge però anche un’associazione positiva tra fiducia nei consulenti finanziari e attitudine alla pianificazione, il che “sembra evidenziare che i professionisti possono guidare i clienti verso una migliore gestione delle proprie finanze”.

La consulenza finanziaria può aiutare

“In questo contesto”, si legge ancora nel Quaderno Consob, “i professionisti potrebbero incoraggiare gli investitori ad adottare un approccio a lungo termine alla gestione delle proprie finanze personali, offrendo un supporto e una guida adeguati”. Un supporto e una guida non solo a livello tecnico, ma pure sul piano della gestione degli stati d’animo. Anche in barba alle eccessive sicurezze.

Se il tuo problema è l’ansia, il primo passo che devi fare è riconoscere l’ostacolo e chiedere l’ausilio di un esperto in materia di consulenza finanziaria, per guardare oltre le tue paure. Se invece ti senti molto sicuro di sé e dei tuoi mezzi, prova ad accantonare per un momento le tue certezze e chiediti se per caso puoi fare di più per costruire fin da oggi un domani più sereno.

Che il tuo problema sia l’ansia o l’autoefficacia, il Financial Coach può aiutarti a mettere tutto nella più giusta prospettiva e a prepararti al meglio per un futuro che – come ti diciamo sempre – è sì denso di incognite, ma sicuramente non privo di interessanti opportunità.