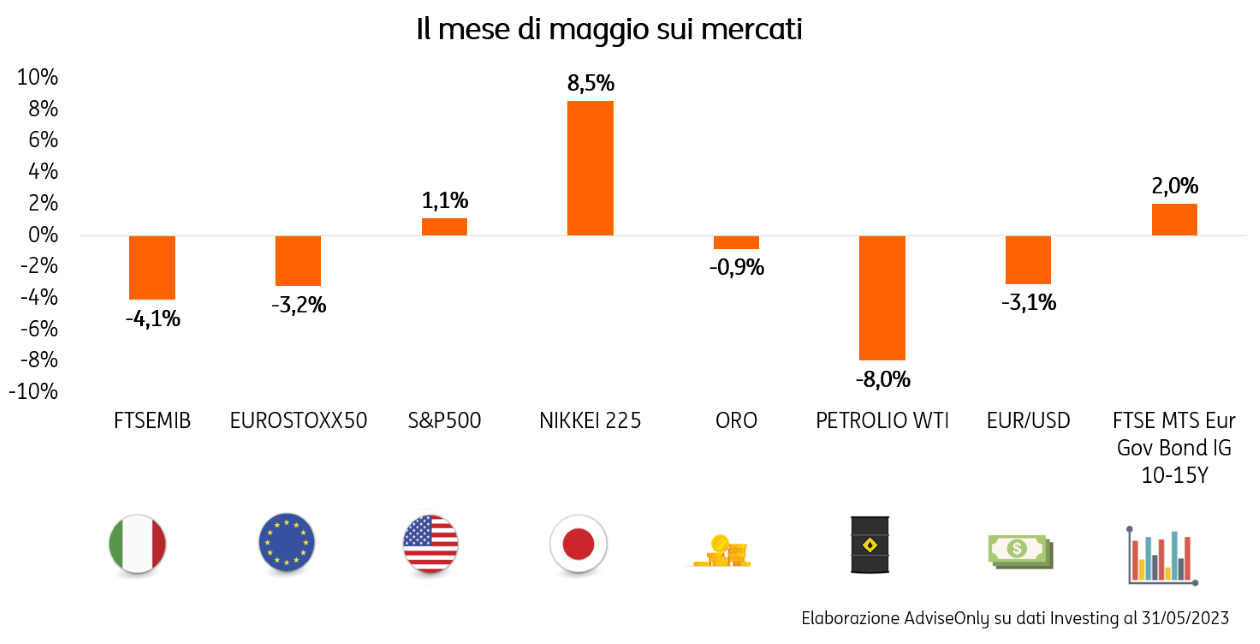

Meteo mercati: Accordo USA sul debito, mentre l’inflazione continua a correre

Risolto lo stallo sul tetto al debito USA che aveva agitato le Borse. Rimane da vedere cosa faranno Fed e BCE.

Il tema più caldo di maggio è stato sicuramente l’innalzamento del tetto al debito USA, che ha messo in agitazione le Borse di tutto il mondo. A ciò hanno fatto seguito, a fine mese, le notizie dalla Cina, che lasciano intravedere una ripresa incerta. All’inizio di maggio, sia la BCE che la Fed hanno alzato i tassi di interesse di 25 punti base. Da sottolineare, infine, i dati OCSE, che hanno certificato che l’Italia nel primo trimestre dell’anno è cresciuta di più degli altri grandi Paesi europei.

USA, il tetto del debito

A tenere con il fiato sospeso i mercati è stato soprattutto lo stallo sul tetto al debito USA. Se l’asticella, al momento fissata a 31.400 miliardi di dollari, non fosse stata alzata, gli Stati Uniti non avrebbero avuto le risorse con cui finanziare la spesa pubblica e pagare gli interessi sui titoli di Stato. La conseguenza sarebbe stata uno storico default della prima economia mondiale.

Dopo settimane di discussioni, il presidente degli Stati Uniti Joe Biden e lo speaker Repubblicano della Camera Kevin McCarthy hanno raggiunto un accordo per evitare un default sul debito federale: l’accordo ha ottenuto l’ok della Camera ed è passato al Senato, dove sull’approvazione aleggiano molti meno dubbi.

In cambio della sospensione, che durerà fino ai primi mesi del 2025, includendo la delicata fase delle presidenziali del 2024, i Repubblicani hanno ottenuto 136 miliardi di dollari di tagli alla spesa federale in due anni.

Alla BCE prevalgono i toni da falco

Il 4 maggio la Banca Centrale Europea ha ritoccato i tassi per la settima volta consecutiva da luglio scorso, portando quello principale al 3,75% e quello sui depositi al 3,25%, il livello più alto dal 2008. Il motivo è un’inflazione ancora elevata, che ad aprile, secondo Eurostat, è aumentata del 7% su base annua.

La presidente Christine Lagarde ha detto “altra strada resta da fare” dal momento che “le prospettive di inflazione continuano a essere troppo elevate da troppo tempo”. Inoltre, la BCE ha deciso di accelerare il Quantitative Tightening: a partire dal primo luglio termineranno i reinvestimenti dei titoli in scadenza acquistati nell’ambito del programma APP.

Con la fine dei reinvestimenti, la riduzione del bilancio passerà dagli attuali 15 miliardi di euro al mese (in vigore da marzo) a circa 25 miliardi.

La Fed potrebbe aver raggiunto il picco

Il rialzo da 25 punti base lo scorso 3 maggio, il decimo consecutivo, è stato adottato all’unanimità. Ma l’aumento dei tassi, che li ha portati nella forchetta 5-5,25%, potrebbe essere stato l’ultimo, come sembrano confermare i verbali pubblicati a quasi due settimane di distanza dalla decisione.

Dal documento, infatti, emerge che molti esponenti del FOMC, l’organismo che definisce la strategia di politica monetaria, vorrebbero mettere in pausa uno dei più aggressivi cicli restrittivi di sempre.

A spingere in questa direzione sono soprattutto i timori per una stretta creditizia, innescata dalle difficoltà del settore bancario, negli ultimi mesi coinvolto in una serie di fallimenti di istituti regionali. Tuttavia, l’inflazione continua a essere troppo elevata, anche se ad aprile ha toccato il minimo da due anni a questa parte con un aumento del 4,9% su base annua.

Le conclusioni del G7 in Giappone

Tra l’11 e il 13 maggio si è svolto a Niigata in Giappone il consueto incontro tra i ministri delle finanze e i governatori delle banche centrali dei Paesi del G7. In tema di prospettive economiche, il messaggio del G7 è stato di cauta prudenza, come si legge nel comunicato finale.

“L’economia globale ha mostrato resilienza contro molteplici shock, tra cui la pandemia, la guerra della Russia contro l’Ucraina e l’inflazione. Tuttavia, dobbiamo rimanere vigili e dobbiamo essere agili e flessibili nelle nostre politiche macroeconomiche in un contesto di accresciuta incertezza sulle prospettive economiche globali”.

Sotto la lente anche il sistema bancario, che viene sì considerato “resiliente” ma su cui, hanno sottolineato i membri del G7, occorre continuare a vigilare.

I dati OCSE sull’economia

La sorpresa nelle statistiche OCSE è stata senza dubbio l’Italia. Il PIL italiano, infatti, ha messo a segno nel primo trimestre dell’anno un aumento dello 0,5%, sopra la media dei membri del G7 (+0,3%) e superiore al dato dell’Eurozona (+0,4%). L’Italia ha fatto meglio anche dei grandi Paesi europei. Mentre la Francia è cresciuta dello 0,2%, la Germania è rimasta al palo, dopo la contrazione dello 0,5% dell’ultimo trimestre del 2022.

I dati OCSE divergono però da quelli di Destatis, l’istituto di statistica tedesco, che indica invece un calo dello 0,3% nei primi tre mesi del 2023. Dopo il -0,5% dell’ultimo trimestre dell’anno scorso, significa che la Germania è in quella che viene definita recessione tecnica, ovvero due trimestri consecutivi di crescita negativa.

Il punto sull’inflazione…

Meno positivi, almeno per l’Italia, i dati sull’inflazione, che ad aprile, stando alle stime definitive dell’Eurostat, si è attestata al 7% nell’Eurozona, in aumento dal +6,9% di marzo, mentre nell’Unione Europea ha toccato l’8,1%. L’Italia, da parte sua, ha registrato un incremento dei prezzi dell’8,7%, in crescita dall’8,1% di marzo. In Francia l’inflazione è aumentata, su base annua, del 6,9%, dal 6,7% di marzo, mentre in Germania si è attestata al 7,6%, in calo dal 7,8% del mese prima.

… e sugli anticipatori

Mentre i dati economici fino a fine maggio hanno lasciato intravedere un’economia che in generale appare tutto sommato in tenuta, gli anticipatori – quegli indici, cioè, che rilevano l’umore e le attese dei consumatori, degli esperti e degli addetti ai lavori a vario titolo – hanno evidenziato qualche primo segnale di rallentamento.

Per esempio, lo ZEW in Germania (indice che rileva le attese di un pool di esperti sull’economia del Paese) si è portato a -10,3 punti dai +4,1 punti di marzo. In calo anche la fiducia dei consumatori al di là e al di qua dell’Atlantico, oltre ai PMI riferiti in particolar modo al settore della manifattura.

Ripresa a singhiozzo per il Dragone

A impensierire, verso la fine del mese, è stato l’indice PMI manifatturiero della Cina, che nel mese di maggio si è attestato a 48,8, meno dei 49,2 punti precedenti. I numeri diffusi nel corso del mese hanno messo in luce un’economia che sta faticando a scrollarsi di dosso gli effetti delle politiche anti-Covid rigorosamente attuate fino a poco tempo fa. E pongono interrogativi sugli effetti di un eventuale rallentamento cinese sull’economia del resto del globo.

Quali implicazioni per gli investimenti?

Ma, come sempre, non c’è da scoraggiarsi o andare in ansia: è inutile, oltre che assai poco proficuo. Invece, puoi confrontarti su numeri, fatti e prospettive con il tuo consulente finanziario, che saprà aiutarti a declinarli in adeguate scelte per il tuo portafoglio.