Covid-19, prossimo step: far ripartire l’economia globale

Le Borse europee hanno archiviato il peggior trimestre di sempre. Ma gli altri listini non se la passano meglio. La sfida, per tutti, sarà la ripartenza

A che punto è la notte?

A marzo l’OMS ha ufficialmente dichiarato la pandemia: il SARS-CoV-2, nome scientifico del coronavirus (Covid-19 è il nome della malattia), è esploso ovunque, seminando ricoveri in terapia intensiva e morti (ma per fortuna anche molti guariti) e gettando le fondamenta per quella che sarà una recessione da manuali di storia economica. Una recessione globale: di coronavirus si parla infatti come di uno shock simmetrico. Ma visto che la situazione di partenza cambia da Paese a Paese, diverse saranno anche le risposte, considerando pure le risorse a disposizione. Il che ha aperto un accesissimo confronto tra i 27 Stati membri dell’Unione Europea. Sarebbe bello poter dire che stanno fronteggiando lo shock simmetrico come un sol uomo, ma non è così.

La risposta europea.

Bruxelles ha dato il via libera al nuovo quadro temporaneo per gli aiuti di Stato e alla sospensione del Patto di Stabilità, con i suoi vincoli al deficit. Obiettivo, consentire ai 27 Stati membri di spendere, ciascuno per sé, tutto quanto necessario per fronteggiare le drammatiche ripercussioni economiche delle misure eccezionali di contenimento della pandemia. Ne approfitterà sicuramente l’Italia, che parte da un debito pubblico monstre, secondo solo a quello greco, ma anche l’austera Germania, che per un po’ abbandonerà la rigorosa linea dello “zero nero”, ovvero del pareggio di bilancio. Ma i 27 Stati, nello spirito dell’“uno per tutti, tutti per uno”, cosa metteranno in campo?

Al momento, niente.

A fine marzo, dopo una riunione in teleconferenza, il Consiglio Europeo – che raccoglie i capi di Stato e di governo dei 27 Paesi UE – ha dato mandato al presidente della Commissione UE Ursula von der Leyen e al presidente del Consiglio stesso Charles Michel perché trovino soluzioni entro due settimane. Una risposta di ripiego, questa, dopo che già in sede di Eurogruppo (che riunisce i ministri delle Finanze dei 19 Stati dell’area euro) si era consumata la frattura tra Olanda e Germania, contrarie a forme incondizionate di supporto finanziario, e Italia, Francia, Spagna e Portogallo (ma non solo), che invece le caldeggiano. Ma quali sono queste forme incondizionate di supporto? I coronabond, nuova edizione degli eurobond che furono proposti, ma senza esito, nella crisi del 2011/2012 e che richiederebbero ai Paesi UE di mettere a fattor comune debito e politiche fiscali. Prospettiva che non entusiasma gli Stati più virtuosi.

Intanto si muovono le banche centrali.

La BCE ha messo in campo, ultimo in ordine di tempo, il PEPP – Pandemic Emergency Purchase Programme – per evitare ulteriori pressioni sui Paesi dell’area euro altamente indebitati, tra cui l’Italia. Prima ancora, ha varato un nuovo Quantitative Easing da 750 miliardi di euro, con acquisti di titoli del settore pubblico e privato. Il programma comprenderà anche debito greco e commercial paper non bancari. “Tempi straordinari richiedono azioni straordinarie”, ha twittato la presidente Christine Lagarde, che ha assicurato: non ci sono limiti al nostro impegno per l’euro. Una correzione di rotta rispetto alla conferenza stampa del 12 marzo, quando la BCE aveva annunciato un potenziamento del QE, con un piano di nuovi acquisti per 120 miliardi di euro entro l’anno, e una nuova tranche di prestiti alle banche per supportare la liquidità, ma senza ulteriori ritocchi ai tassi. Risposte che gli investitori avevano ritenuto insoddisfacenti. Ma soprattutto, in quell’occasione Lagarde era finita nel mirino per aver dichiarato che non è compito della BCE ridurre gli spread (“not here to close spreads”).

Fed e BoE a tutto campo.

Oggi l’obiettivo è lo stesso per tutte le banche centrali: contrastare gli effetti economici della pandemia. Animata da questa missione, la Federal Reserve statunitense nel giro di poche settimane ha abbassato i tassi portandoli prima all’1%-1,25%, e poi allo 0-0,25%, lanciando al contempo importanti misure espansive. Tra queste, un QE da 700 miliardi di dollari e un piano d’acquisto di obbligazioni corporate a breve termine per garantire la liquidità delle imprese. Non solo: a fine mese, mentre gli States registravano il boom delle richieste di sussidi di disoccupazione, la banca centrale USA ha annunciato l’acquisto “senza limiti” di bond e securities e nuove linee di credito straordinarie per imprese e amministrazioni locali. La Banca d’Inghilterra, dal canto suo, ha tagliato il tasso d’interesse prima dallo 0,75% allo 0,25%, e poi dallo 0,25% allo 0,1%, portando il suo QE a 645 miliardi di sterline, dai precedenti 200 miliardi.

Non solo coronavirus.

A marzo hanno preso il via i negoziati sui futuri rapporti tra UE e Regno Unito dopo la Brexit: sul tavolo una serie di temi, Londra e Bruxelles appaiono distanti quasi su tutto. Il coronavirus inciderà verosimilmente sul prosieguo del confronto. A proposito: come sta affrontando il Regno Unito la pandemia? Inizialmente il primo ministro Boris Johnson aveva prospettato una strategia basata sul “lasciamo circolare il virus e arriviamo quanto prima all’immunità di gregge”. Poi, a fine marzo, nei giorni in cui si è saputo che il principe Carlo è risultato positivo al coronavirus, Johnson (positivo anch’egli) ha annunciato il lockdown del Paese.

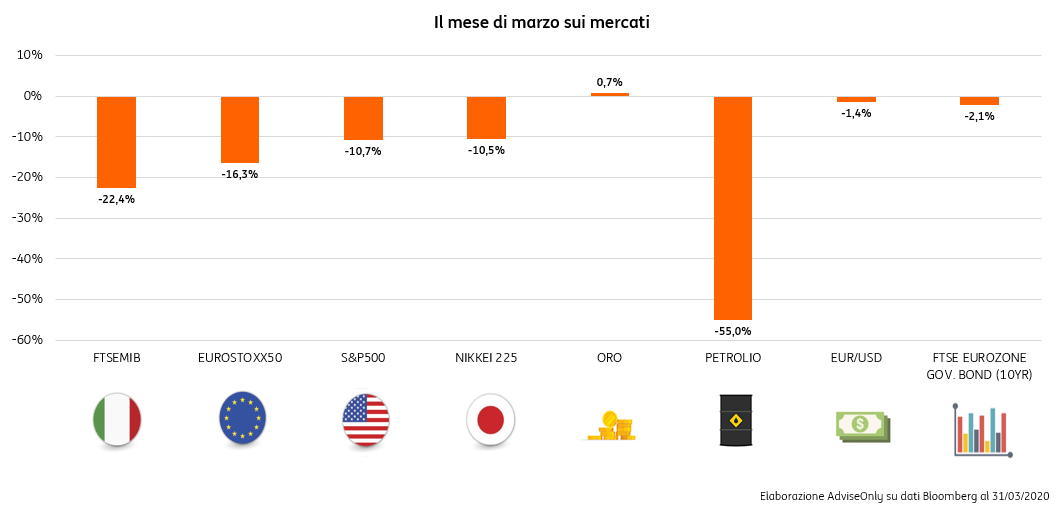

I mercati in estrema sintesi.

Gli investitori hanno monitorato i numeri della pandemia e reagito spostandosi verso i beni rifugio: Treasury USA, Bund tedeschi (la differenza di rendimento tra obbligazioni europee Investment Grade e Bund a fine mese appariva vicina ai massimi da nove anni), dollaro USA. Sull’azionario si è riaffacciato l’Orso, ovvero una nuova fase di ribassi dopo un decennio di dominio del Toro (cioè rialzi). Qualche rimbalzo c’è stato, ma il leit motiv dell’intero mese è stata la volatilità, a livelli che non si vedevano dal crack Lehman. Le Borse europee hanno registrato il peggior trimestre da circa 18 anni. Peggior flessione trimestrale dal 1987 per il Dow Jones. Cali molto pesanti per il petrolio, che ha pagato lo scotto dell’inchiodata dell’economia globale e della rottura dell’alleanza Arabia Saudita-Russia, consumatasi al vertice OPEC del 5 e 6 marzo, con Riad favorevole a nuovi tagli alla produzione e Mosca assolutamente contraria.