Diversificazione: cos’è e perché è importante?

Diversificare le fonti di rendimento di un portafoglio è una regola fondamentale. Eppure, non tutti la conoscono.

È tra i pilastri di ogni buon investimento, ma spesso il risparmiatore non sa di che cosa si tratti o come ottenerla: stiamo parlando della diversificazione. Il Rapporto Consob sulle scelte di investimento delle famiglie italiane ha approfondito, fra le altre cose, la comprensione del concetto di diversificazione di portafoglio.

Ebbene, è emerso che solamente il 32% degli investitori conosce la corretta definizione di diversificazione di portafoglio, mentre il 25% la confonde con la “naïve diversification” – che consiste nell’investire in un gran numero di strumenti finanziari senza tener conto delle loro caratteristiche di rischio o di rendimento – e il 22% non sa o si rifiuta di rispondere. Il che può essere un problema, considerato che è buona norma sempre avere un portafoglio ben diversificato. Ma che cos’è la diversificazione di portafoglio?

Cos’è e come funziona la diversificazione

Si tratta di una tecnica basilare di costruzione e gestione di un portafoglio d’investimento. In breve, significa ripartire il capitale in una ragionevole varietà di investimenti, per crearsi un ventaglio variegato di fonti di rischio e di potenziale rendimento. L’idea è di ridurre, in questo modo, il rischio complessivo del portafoglio facendo sì che gli eventuali cali di una vengano compensati dai progressi (o comunque dalla tenuta) dell’altra.

Un esempio di diversificazione di portafoglio

In realtà, il principio è piuttosto intuitivo e ti dice quanto segue: non mettere tutte le uova in un unico paniere. Diversificare significa proprio ripartire il capitale in vari investimenti con l’obiettivo di frazionare il rischio.

Conoscere il concetto di correlazione

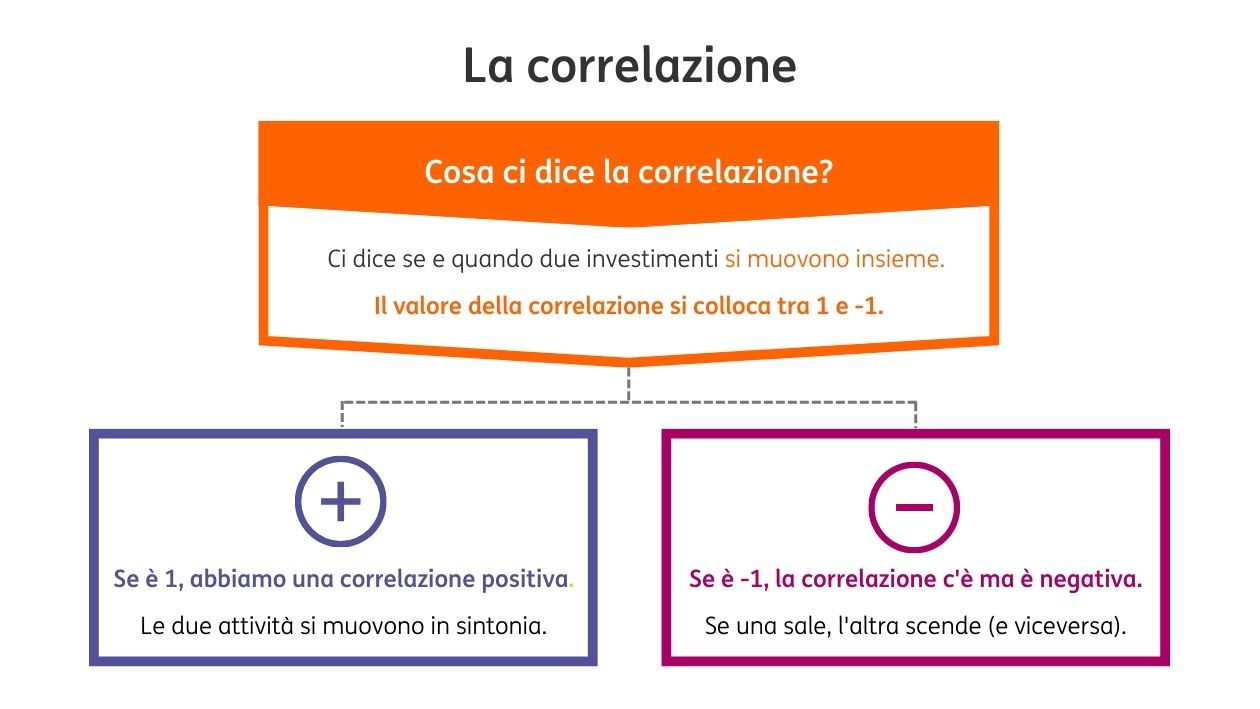

Il concetto di diversificazione è strettamente legato a quello di correlazione, cioè al fatto che due o più investimenti si muovano “insieme”.

In mezzo a questi due estremi, ci sono poi tutte le varie sfumature. Ma anche qui si tratta di buon senso: la diversificazione funziona tanto meglio quanto più gli investimenti sono decorrelati.

In linea di massima, le principali asset class – come per esempio azioni, obbligazioni, materie prime e valute – tendono a non salire o scendere insieme se il contesto è “tranquillo”, e ai rialzi di una corrispondono i ribassi di un’altra. Ne consegue che conoscere le correlazioni è importante, così come è importante conoscere le varie forme che può assumere la diversificazione.

Le varie forme della diversificazione

La diversificazione può avvenire a diversi livelli, a seconda del rischio che si intende mitigare.

Attenzione però a tre aspetti molto importanti:

- la correlazione non è scolpita nella pietra e tende ad aumentare quando la situazione sui mercati si fa più turbolenta;

- ciò non toglie validità alla regola della diversificazione, perché è chiaro che poca diversificazione (in scia a correlazioni che salgono) è comunque sempre meglio di nessuna diversificazione;

- la diversificazione va operata con cognizione di causa ed effetto e con l’ausilio di una consulenza professionale, altrimenti rischi di diversificare a caso e questo non porta buoni frutti.

Riguardo a quest’ultimo punto, è chiaro che aggiungere asset class in portafoglio senza un preciso criterio mette in ombra le buone idee e getta un’ombra sulle possibilità di portare a casa performance soddisfacenti. Insomma, non è importante solo diversificare: occorre anche diversificare bene. E lo si può agevolmente fare con l’ausilio, appunto, di una consulenza finanziaria professionale.

Quanto è importante l’asset allocation

Per investire in modo equilibrato, è bene che tu riparta la destinazione dei tuoi risparmi tra asset class, aree geografiche, settori e stili d’investimento diversi, tenendo sempre a mente i tuoi obiettivi, la tua propensione al rischio e il tuo orizzonte temporale. Che sono le fondamenta di ogni portafoglio d’investimento: per individuarli puoi farti aiutare da un Financial Coach di ING.