Leva finanziaria: dove finisce l’opportunità e inizia il rischio?

Il cosiddetto “leverage” consiste nell’investire una somma ricevuta in prestito per migliorare i potenziali guadagni. Ma quando si alza la posta in gioco, aumentano anche le possibili perdite.

Hai mai sentito parlare di “leva finanziaria” o “leverage”? Probabilmente sì, se sei abbastanza grande da ricordare gli anni della crisi finanziaria del 2008. Per farla molto breve, la leva finanziaria altro non è che un approccio – applicabile a qualsiasi tipo di investimento – che consiste nel prendere in prestito una somma da investire e migliorare così i potenziali guadagni. Il punto è che, oltre ai potenziali guadagni, aumentano anche le perdite potenziali.

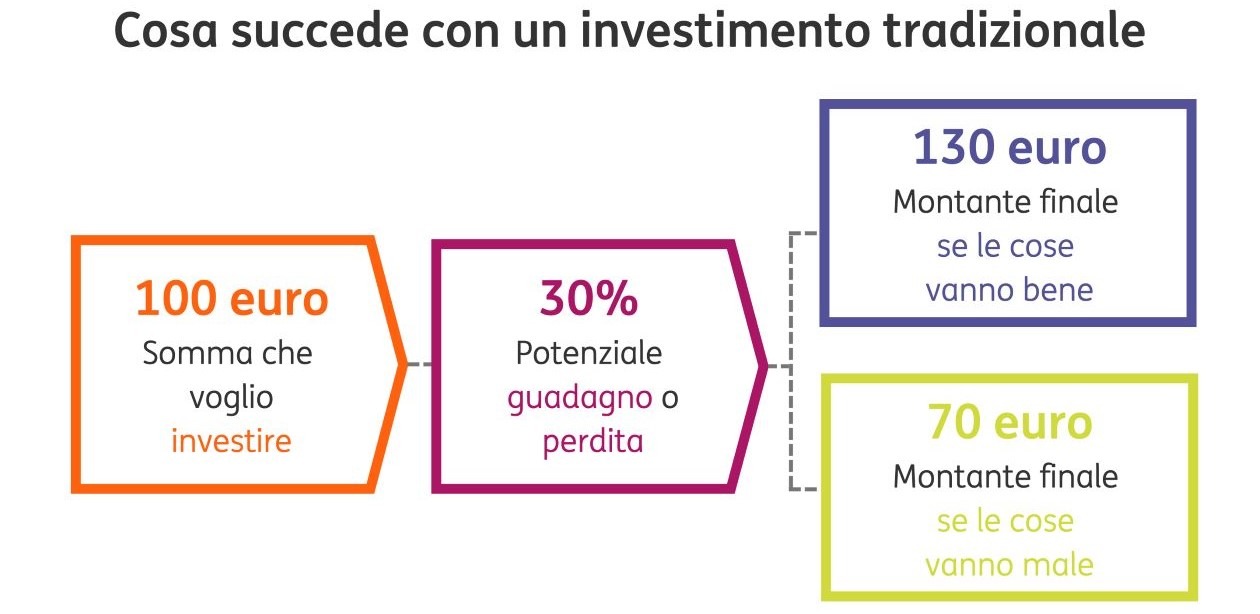

Ma per chiarire meglio il punto, concediamoci un ripasso su come funziona, in estrema sintesi e semplificando moltissimo, un investimento tradizionale.

E se decidiamo di ricorrere alla leva finanziaria?

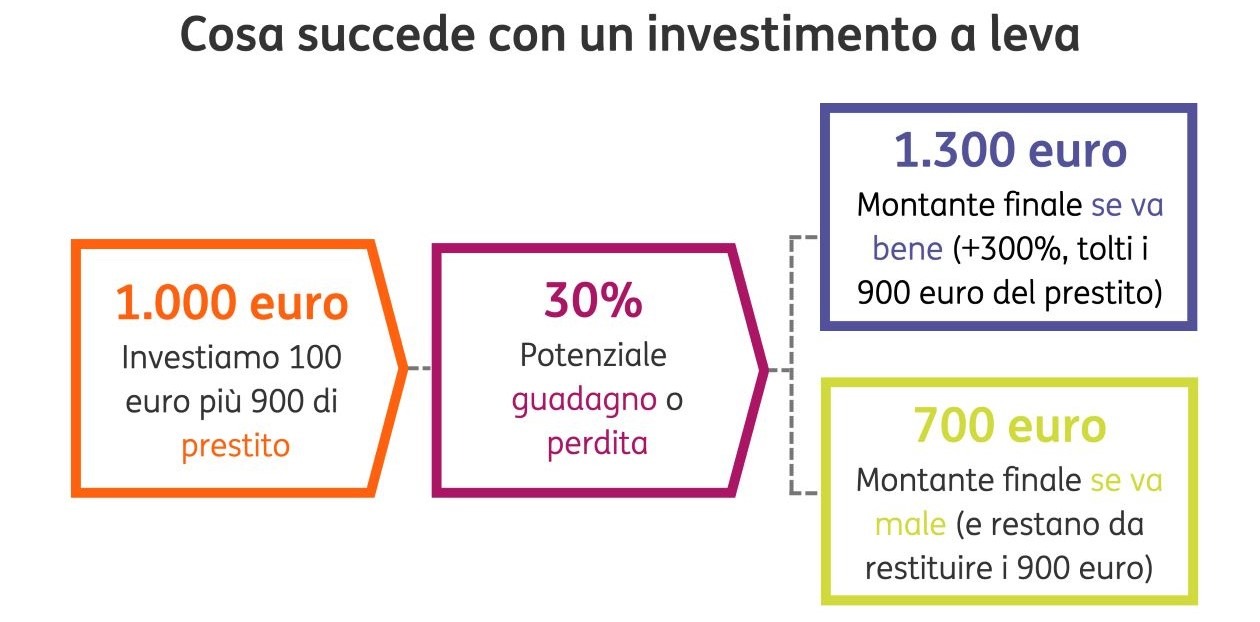

In tal caso, tu prendi in prestito una certa cifra, che ti consente di accrescere il capitale iniziale da investire nello strumento finanziario prescelto. Quanto più alto è il prestito, tanto maggiore sarà a quel punto l’ammontare del tuo capitale iniziale. Facciamo che “esageri” e chiedi e ottieni un finanziamento di ben 900 euro: sommandoli al tuo capitale iniziale – che, ti ricordiamo, era pari a 100 euro – alla fine ne hai in tutto 1.000. In questo caso sappi che stai utilizzando – come si dice in gergo – una leva finanziaria di dieci a uno. È, in altre parole, il rapporto tra capitale investito (la tua somma disponibile più il prestito) e capitale iniziale (i 100 euro).

La posta in gioco si alza, e con essa il potenziale guadagno e la potenziale perdita. Vediamo come, sempre in estrema sintesi e semplificando moltissimo.

Come si vede, se le cose vanno bene il guadagno va ben oltre il +30% previsto all’inizio: arriviamo addirittura al +300%, decuplicandolo. Il prestito, essendo appunto un prestito, va restituito (e con esso gli interessi che, per semplicità, qui non consideriamo), ma anche tolta quella somma il profitto netto è molto interessante: 300 euro, che si sommano al nostro capitale iniziale.

Il problema è che “interessante” lo è pure la perdita, se le cose vanno male: dei 1.000 euro iniziali – di cui, lo ricordiamo, 900 vengono da un finanziamento – ce ne restano 700. Una volta rimborsato il prestito, viene fuori che non solo ci abbiamo rimesso il nostro capitale iniziale, ma abbiamo anche dovuto attingere alle nostre tasche per ridare i 900 euro al nostro creditore.

Leva “al quadrato” o “al cubo”: le famigerate cumulabili

Se prendessimo in prestito una somma e invece di utilizzarla direttamente in un investimento (in una leva finanziaria “di primo livello”) la usassimo per comprare un derivato che ci permette di scommettere sull’andamento di un altro investimento? A quel punto avremmo una cosiddetta “leva cumulabile”. È evidente che le potenzialità di guadagno in questo caso assumono proporzioni gigantesche. Ma lo stesso – consentici di ripeterlo – vale per il rischio di incorrere in grosse perdite. E non vale solo per l’investitore-debitore: vale anche per chi gli ha fatto credito.

E chi gli ha fatto credito potrebbe a sua volta operare con una leva finanziaria elevata. L’effetto domino non è solo un rischio teorico, ma è qualcosa di cui forse hai già visto le conseguenze con i tuoi stessi occhi: ci riferiamo alla crisi subprime del 2007-2008, che abbiamo citato all’inizio.

Leva? Meglio la classica capitalizzazione degli interessi

La leva finanziaria non è granché adatta agli investitori retail, anche perché si concilia poco e niente con l’idea di investire secondo un obiettivo di lungo termine, come, per esempio, l’università dei figli, la pensione o una corretta successione. Ma potremmo anche citare Consob, che sulla leva finanziaria ha parole molto chiare.

“Sappiamo che un determinato livello di leverage è fisiologico per sostenere la crescita economica, anche se non abbiamo indicazioni di quale ne sia il livello ottimale. La storia però ci insegna come in un sistema economico-finanziario sempre più globalizzato e interdipendente la leva finanziaria possa rappresentare un fattore scatenante delle bolle speculative. Ed è in questi periodi che si genera lo scollamento più forte tra finanza ed economia reale.”

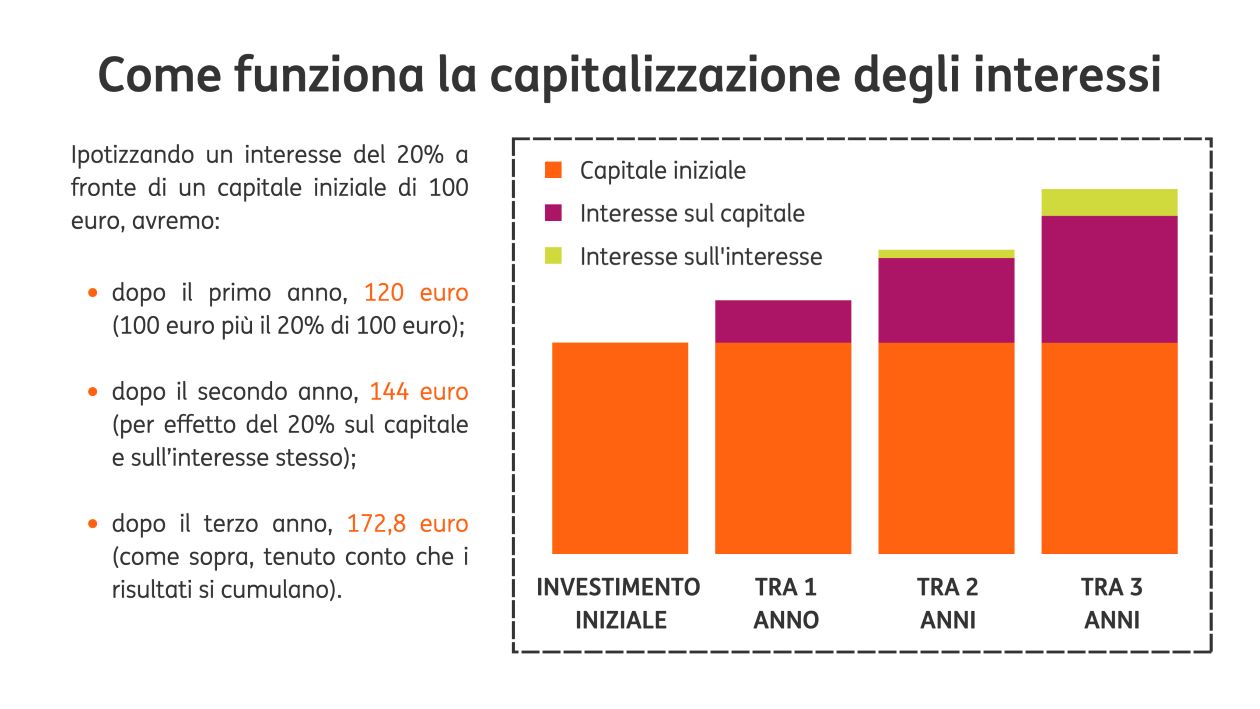

All’investitore retail il più classico meccanismo della capitalizzazione degli interessi conviene di più. È il meccanismo in base al quale i nuovi interessi si calcolano sul capitale iniziale più gli interessi maturati fino a quel momento.

Ti sembra solo astrusa matematica? Non lo è: tutto questo ha importanti ripercussioni sulla tua vita quotidiana, perché tra le altre cose vuol dire che sul lungo periodo un capitale investito può crescere in modo rilevante proprio in virtù della capitalizzazione composta dei tassi d’interesse, a tutto beneficio dell’investitore. Ciò implica anche un’altra cosa: prima inizi a investire, meglio è. Senza leve semplici o cumulate di sorta.

E per ogni dubbio o curiosità finanziaria, ricordati che puoi sempre contare su un confronto con il tuo Financial Coach.