Investimenti: a ciascun obiettivo il suo “cassetto” mentale

Ti sei mai accorto che la percezione che hai del denaro cambia a seconda della sua provenienza o della sua destinazione? Ecco come sfruttare questo “bias” a tuo vantaggio.

Hai 3.000 euro da spendere. È una buona notizia. Come sai, questi 3.000 euro hanno un valore nominale e un valore reale, al netto dell’inflazione. Ne abbiamo già parlato.

Il valore reale ha una particolarità: non cambia a seconda che i soldi siano frutto del lavoro e del conseguente risparmio, di una vincita o di un’eredità. Questo, in linea di principio. Poi, però, subentra la tua percezione. E la finanza comportamentale ci insegna che il valore reale percepito di quei soldi cambia eccome a seconda della loro provenienza e di come intendiamo spenderli. È un male? Non necessariamente: puoi infatti sfruttare questa caratteristica del nostro cervello a tuo vantaggio. Vediamo come.

Il dilemma dei biglietti del teatro

Anni fa, il Premio Nobel Daniel Kahneman condusse un esperimento nell’ambito del quale pose ai partecipanti il quesito che vedi qui di seguito.

Nel primo caso solo il 46% degli intervistati si è detto disponibile a ricomprare il biglietto. Nel secondo, la percentuale si è attestata all’88%. Come si spiega? Lo vediamo subito.

C’è lo zampino del “mental accounting”

Un altro autorevole esperto in tema di finanza comportamentale, Richard Thaler, spiega che tutti noi suddividiamo le nostre spese in una serie di voci più o meno importanti, fissando per ognuna un tetto di spesa. Tenuto conto di questa suddivisione, diamo un peso diverso alla stessa cifra a seconda che sia destinata al divertimento o alla gestione di imprevisti. Non è tutto: spendiamo molto più volentieri il frutto di una vincita rispetto al denaro che invece abbiamo ottenuto dal nostro lavoro.

La contabilità mentale applicata agli investimenti

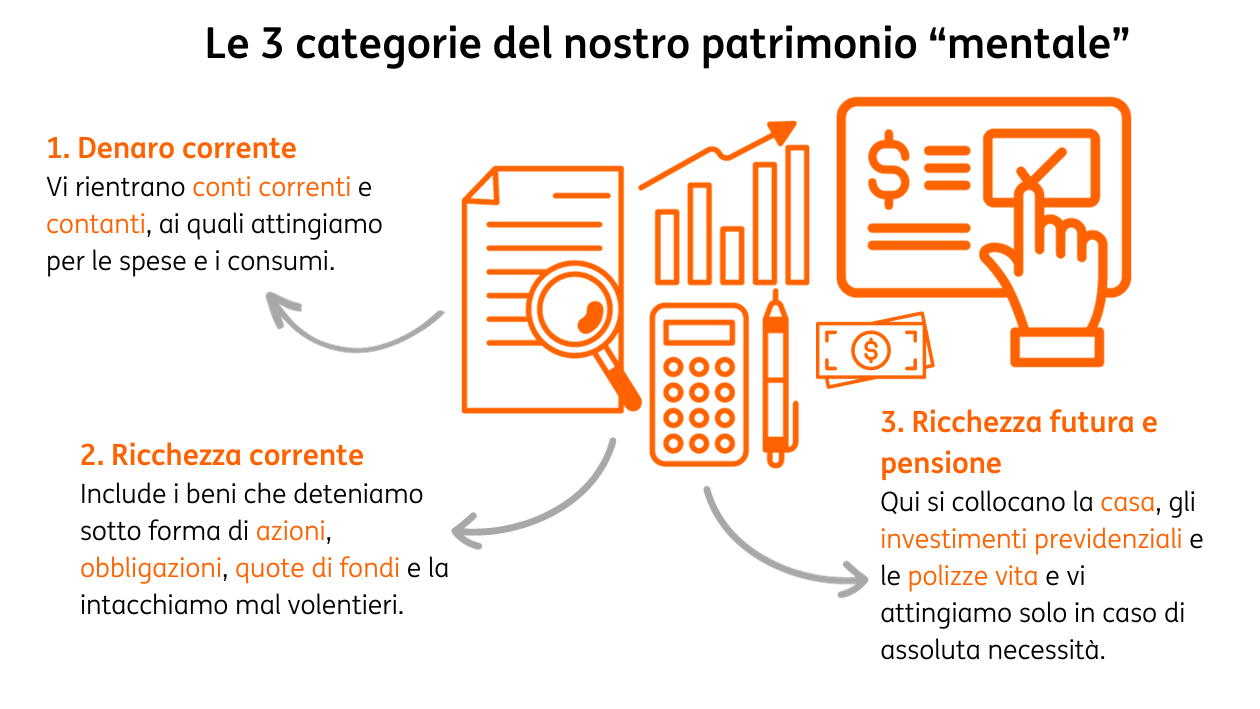

Riconducendo tutto nel perimetro dei nostri investimenti, ciò fa sì che spendiamo più serenamente i proventi di un titolo (cedole o dividendi) rispetto al capitale. E per quanto riguarda la loro destinazione? Semplificando un po’, possiamo dire che tendiamo a suddividere mentalmente il patrimonio in tre categorie.

I 500 euro destinati all’investimento per la pensione hanno per noi un peso diverso rispetto ai 500 euro che abbiamo sul conto. È interessante saperlo, perché la contabilità mentale può diventare un alleato negli investimenti attraverso il metodo del Goal Investing.

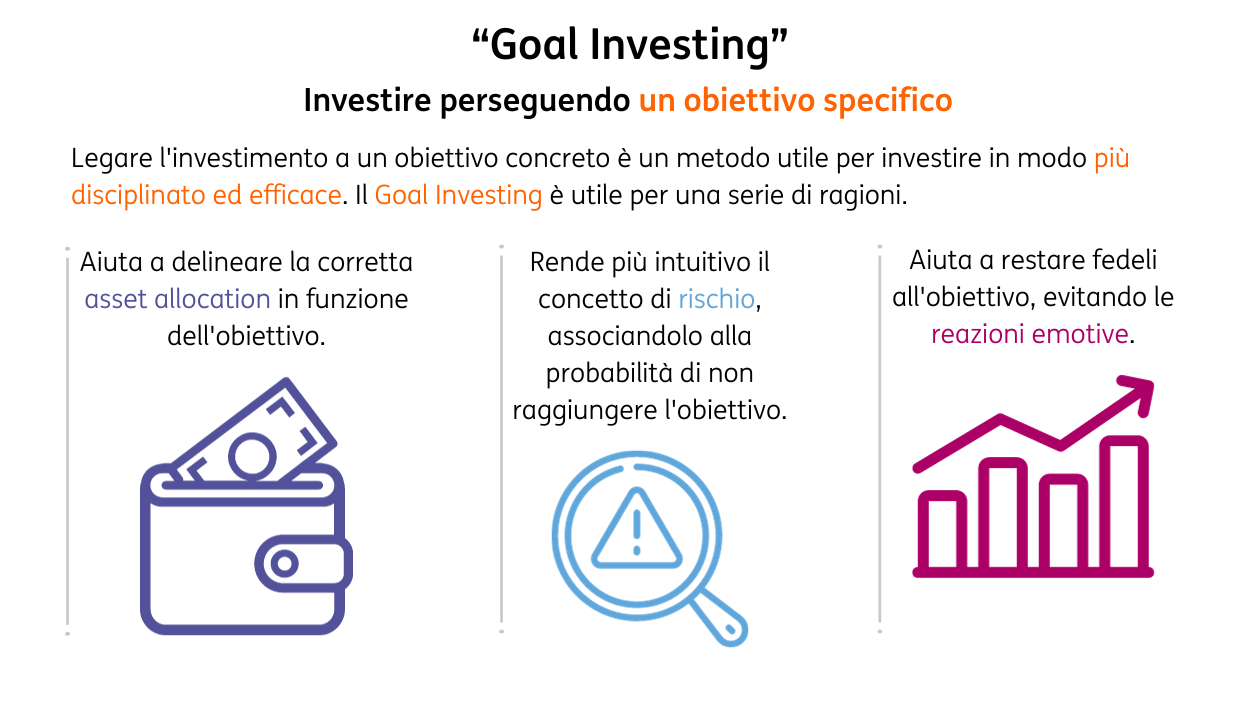

Cos’è e cosa ci insegna il Goal Investing

Oltre a fare luce sulla nostra contabilità mentale, la finanza comportamentale ha nobilitato il ruolo dei bisogni nel processo di costruzione del portafoglio e di pianificazione finanziaria. Ed è nato così il cosiddetto “Goal Investing”, l’investimento per obiettivi.

Puoi cogliere l’occasione che ti offre la contabilità mentale per organizzare gli investimenti in base al loro obiettivo. E di obiettivi possono essercene diversi. Un investimento importantissimo, da effettuare durante la vita lavorativa, serve ad accumulare un capitale che consenta di mantenere un buon tenore di vita e di far fronte alle spese legate alla salute anche in età avanzata.

Chi dispone di un certo capitale ma ha un reddito basso rispetto al tenore di vita che vorrebbe può integrare il reddito corrente. Non solo: un risparmiatore può voler mettere da parte un capitale per i propri figli o nipoti, per i loro studi, per l’avvio di una start-up, per l’acquisto della casa, per girare il mondo e via dicendo. L’acquisto della casa può essere un altro obiettivo di investimento. E poi ci sono i piaceri: una moto, una barca, un viaggio, eccetera.

Una strategia d’investimento per ogni conto mentale

Insomma, abbiamo tutto un set di bisogni e ogni bisogno ha il suo conto mentale. Nella gestione dei risparmi, questi conti mentali possono tradursi in altrettante strategie di investimento che, partendo dallo specifico obiettivo, consentiranno di definire l’asset allocation, cioè la scelta degli attivi da inserire in portafoglio, il livello di rischio complessivo, l’orizzonte temporale, la liquidità (intesa come possibilità di smobilizzare l’investimento), la distribuzione o l’accumulo dei proventi e ogni altro dettaglio. Di cui puoi parlare in qualunque momento con il tuo consulente finanziario.