Educazione finanziaria, a cosa serve?

Da uno studio OCSE l’Italia risulta fanalino di coda europeo in alfabetizzazione finanziaria. Ti spieghiamo perché avere una cultura finanziaria di base oggi è indispensabile

Avrai già sentito dire o letto da qualche parte che gli italiani non sono propriamente dei draghi in tema di cultura finanziaria. Ti sarai sicuramente imbattuto, nel corso degli anni, in qualche report che prova a fare un bilancio sulla preparazione dei vari Paesi in una serie di nozioni finanziarie, e che puntualmente bocciano l’Italia o quanto meno la “rimandano a settembre”.

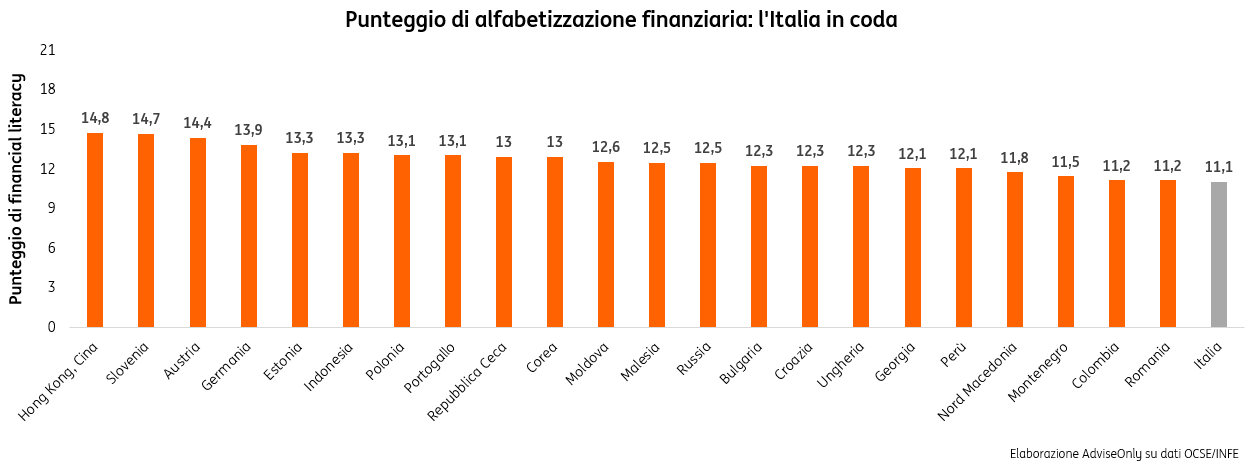

In tempi abbastanza recenti, un’indicazione significativa (ma sempre poco incoraggiante per gli italiani) è arrivata dall’indagine dell’International Network on Financial Education dell’OCSE. Indagine dedicata, appunto, all’alfabetizzazione finanziaria degli adulti. Vi hanno preso parte 26 Paesi ed economie, compresi 12 Paesi OCSE.

Il punteggio di “financial literacy” è stato assegnato secondo una scala che va da un minimo di 1 a un massimo di 21 e che, in sé, si basa sulla somma di tre fattori:

- il punteggio di conoscenza finanziaria (da 0 a 7);

- il punteggio di comportamento finanziario (da 0 a 9);

- il punteggio di atteggiamento finanziario (da 1 a 5).

Nel grafico qui sotto trovi una sintesi dei risultati (all’indagine hanno partecipato anche Francia, Malta e Tailandia, ma visto che, per una serie di motivi, i dati relativi a questi tre Paesi non restituiscono un quadro completo, non sono presenti nel grafico).

Riesci a vedere dov’è l’Italia?

Sì, esatto, lì in fondo. Con un punteggio di 11,1, siamo indietro rispetto alla maggioranza delle economie analizzate, 15 delle quali si posizionano tra 12 e 14. Non è un dato sorprendente: molti altri studi – a cominciare dalle indagini della Consob – ripetono da anni che bisogna fare di più per l’alfabetizzazione finanziaria degli italiani.

Un Comitato per l’educazione finanziaria

E qualcosa, va detto, si sta muovendo. Nel 2017 è entrata in vigore la legge che ha istituito il Comitato per la programmazione e il coordinamento delle attività di educazione finanziaria, con il compito di migliorare in modo misurabile le competenze degli italiani in materia di risparmio, investimenti, previdenza e assicurazione. Il Comitato è composto da undici esperti nominati dal ministero dell’Economia e delle Finanze, dal ministero dell’Istruzione, dell’Università e della Ricerca, dal ministero per lo Sviluppo Economico, dal ministero del Lavoro e dalle autorità di vigilanza (Banca d’Italia, Consob, Ivass e Covip).

E proprio questo Comitato organizza ogni anno a ottobre il Mese dell’Educazione Finanziaria , con una serie di iniziative in tutta Italia volte a promuovere lo sviluppo della cultura finanziaria sotto l’hashtag #Ottobreedufin2021. Il tema del 2021 è “Prenditi cura del tuo futuro”, con una serie di eventi dedicati proprio al mondo della sostenibilità.

E dal 4 al 10 ottobre si tiene anche la quinta edizione della Settimana Mondiale dell’Investitore (World Investor Week 2021), promossa dall’International Organization of Securities Commissions (IOSCO).

Tutto molto bello. Ma perché mai dovrebbe interessarti l’educazione finanziaria quando magari, nella vita, ti occupi di tutt’altro e per investire ti affidi a professionisti in grado di consigliarti e supportarti nelle tue decisioni?

Perché la cultura finanziaria è importante?

Innanzitutto, perché “cultura finanziaria” non significa solo sapere come investire i risparmi o effettuare calcoli finanziari. Riguarda tutta una serie di decisioni e azioni che intraprendi fin da giovanissimo: la gestione delle prime paghette, l’apertura del primo conto in banca, l’utilizzo della carta di credito, ma anche se accettare o meno un lavoro o se accendere o no quel mutuo per comprarti casa.

L’assenza delle più basilari nozioni economiche è legata poi ad altri tipi di esclusione: dal possedere una casa al lavoro, dalla cura della salute all’esercizio attivo della cittadinanza. E questa è la ragione per cui il processo di educazione finanziaria dovrebbe cominciare sui banchi di scuola e proseguire per tutta la vita, fino al momento della pensione. Anche perché la vita di un individuo è caratterizzata da fasi di guadagno e di spesa molto diverse, e la rapida evoluzione dei prodotti e degli strumenti finanziari rende essenziale un continuo aggiornamento.

Senti di avere spirito imprenditoriale e quindi a posto così? Neanche per sogno: la conoscenza dei principi finanziari di base è importante anche per la formazione di una cultura imprenditoriale e per la gestione equilibrata e di successo delle nuove imprese.

La cultura finanziaria ti aiuta anche in banca

L’educazione finanziaria ti agevola nel rapporto con la tua banca. Gli istituti stanno cercando di semplificare e rendere più trasparenti i loro materiali informativi e le pratiche che adottano per migliorare il rapporto di fiducia con i clienti. Anche la regolamentazione batte da tempo su questo tasto. Ma da sola non può sopperire alla mancanza di educazione finanziaria. Anni fa, l’attuale presidente del Consiglio Mario Draghi sottolineava come “nessuna norma di trasparenza e tutela è veramente efficace se gli utenti non hanno gli strumenti per effettuare scelte informate”.

Morale della favola: a cosa serve sapere?

“Gli scettici sostengono che i piani di alfabetizzazione finanziaria sono costosi. In realtà, la crisi ci insegna che è costoso non fare educazione finanziaria”, affermava già tempo fa Annamaria Lusardi, tra i massimi esperti europei di financial literacy e presidente del Comitato che abbiamo citato in questo articolo. Non si può che darle ragione.